希望額の2倍の資金を獲得するための創業融資 徹底解説 その1|FCの正しい知識と満額融資の獲得のポイント⑤

こんにちは、資金調達アドバイザー兼行政書士の引地です。

前回はフランチャイズの開業にあたって必要となる融資の基本についてお話ししましたが、今回はいよいよ具体的な創業融資のポイントについてご説明したいと思います。

目次

〇2大創業融資の要件の比較

・2大創業融資の比較表

・2大創業融資の主な要件についてのポイント

①上限額と自己資金

②金利

③利用可能期間

④担保・保証

〇2つの創業融資の同時利用について

・2つの融資の申し込みは是か?非か?

・2つの創業融資を申し込むメリット・デメリット

〇満額融資を獲得!引地先生の経験とノウハウが詰まったオリジナルレポートを無料でプレゼント!

「初めてでも満額融資を獲得する。創業融資の疑問50の回答」

引地先生の記事一覧

【フランチャイズの正しい知識と満額融資の獲得のポイント】

・第二回 フランチャイズの比較・選定から開業までの流れ(スケジュール表プレゼント)

・第三回 よくあるトラブル特集 フランチャイズ加盟の落とし穴

・第四回 本部は助けてくれない!自分で資金を獲得するフランチャイズ融資の基本

・第五回 希望額の2倍の資金を獲得するための創業融資 徹底解説 その1

2大創業融資の要件の比較

これまでのコラムで創業融資には、日本政策金融公庫の「新創業融資制度」と国や市町村といった行政が金融機関や信用保証協会と協調して行う「制度融資」の2種類があることをご説明しました。

この2つの融資は、よく似ている部分もありますが、そもそもは別の機関が行っているものなので、細部の条件や融資の上限額なども異なります。

つまり、それぞれの融資についてはそれぞれにあった対策を行う必要があるということになります。

以下では「新創業融資制度」と「東京都制度融資」を例にとり、それぞれの要件について比較したいと思います。

2大創業融資の比較表

|

| 日本政策金融公庫 「新創業融資」 | 都制度融資 「創業」 |

|

利用条件 | 次の1~3のすべての要件に該当すること

1.新たに事業を始めること、または事業開始後税務申告を2期終えていないこと

2.次のいずれかに該当すること ①雇用の創出を伴う事業を始めること ②現在勤務する企業と同じ業種の事業を始めること ③産業競争力強化法に定める認定特定創業支援事業を受けて事業を始めること 又は民間金融機関と公庫による協調融資を受けて事業を始める方」等の一定の要件に該当すること なお、本制度の貸付金残高が1,000万円以内(今回のご融資分を含む)の場合は、本要件を満たすものとする。

3.自己資金の要件 事業開始前、または事業開始後で税務申告を終えていない場合は、創業資金総額の10分の1以上の自己資金を確認できること。 | 以下のいずれかの要件に該当すること

1.次のいずれかに該当すること 事業を営んでいない個人で、1か月以内に新たに個人で又は2か月以内に新たに法人を設立して都内で事業を開始しようとする具体的な計画があり、原則として事業に必要な許認可等を受けていること。

2.信用保証協会を利用できる者で、創業した日から5年未満の中小企業者及び組合(個人で創業し、同一事業を法人化した者で、個人で創業した日から 5 年未満の者を含む。)

3.東京都内で分社化しようとする具体的な計画を有する会社又は分社化により設立された日から 5 年未満の会社

|

| 使い道 | 事業開始時または事業開始後に必要となる事業資金 | |

| 融資 限度額 | 3,000万円以内(うち運転資金1,500万円) | 3,500 万円(利用条件の1については自己資金に2,000 万円を加えた額の範囲内) |

| 返済期間 | 各種融資制度で定めるご返済期間以内 | 運転資金7年以内(うち据置期間1年以内) 設備資金10年以内(うち据置期間1年以内) |

| 利 率 | 基準利率 (2.26~2.65%) ※2019.03.20 現在 | 責任共有制度の対象となる場合 固定金利 1.9%(3年以内)~2.5%(7年超) 責任共有制度の対象外となる場合 固定金利 1.5%(3年以内)~2.0%(7年超) ※ただし、別途に信用保証料がかかる。 |

| 担保保証 | 原則、不要 法人で代表者の方(注)が連帯保証人になることを希望の場合は、利率が0.1%低減される。 (注)実質的な経営者や共同経営者である方を含みます。 | 原則、不要(ただし、事業者や代表者については必ず保証を求められる) 東京都制度融資では、信用保証料が50% 補助されます。 |

2大創業融資の主な要件についてのポイント

2つの融資の間には以上のような違いがあります。

ここではその中でポイントとなる点について詳しく説明いたします。

①上限額と自己資金

日本政策金融公庫の新創業融資の上限額は3,000万円となっています。

しかし、その金額にかかわらず、融資を申し込もうとする場合には、自己資金の要件(創業にかかる経費の1/10以上の元手となる資金があること)も同時に満たす必要があります。

そのため、仮に開業時に持っている自己資金が300万円である場合には、その9倍の2,700万円が申し込み額の上限となりますが、一方、仮に400万円の自己資金を持っている場合には、その9倍の3,600万円とはならず、制度上の上限額の3,000万円となります。

例)

自己資金 300万円 → 申し込みは2,700万円が限度

自己資金 400万円 → 申し込みは3,000万円が限度(3,600万円とはならない)

なお、制度融資の場合には、表面上の要件に自己資金要件が設けられていない場合でも、実質的には、自己資金の2~3倍程度までの融資が出やすい傾向があります。また、自己資金を算定する際も、新創業融資では特に制限がないのに対し、東京都制度融資では※部分のように、一定のローンなどがある場合にはその額を差し引いて計算する必要があるといった違いがあります。

②金利

時期にもよりますが、日本政策金融公庫も制度融資(創業)もその金利は約2.0~3.0%とほぼ同じです。

しかし、後者についてはさらに保証料(通常は1%前後)がかかることに注意が必要です。なお、この保証料は融資が出たときに一括して差し引かれるので、その分の手取りが少なくなります。

③利用可能期間

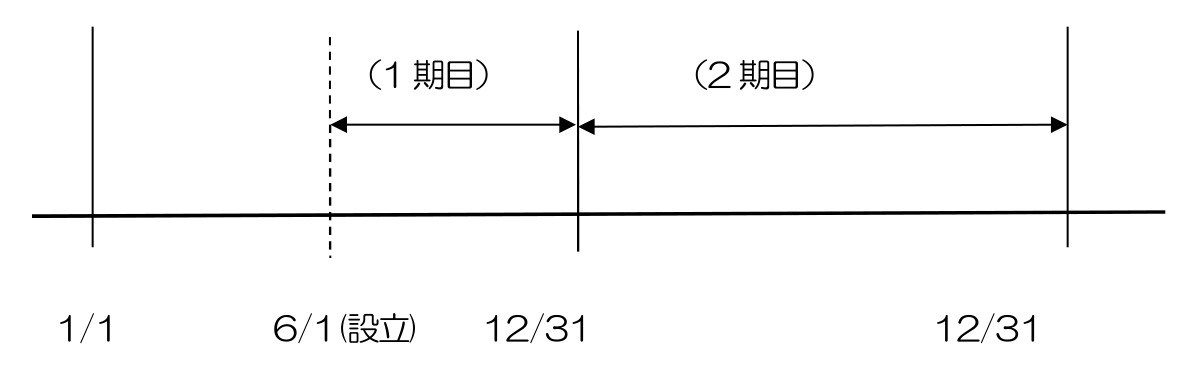

利用可能期間は、新創業融資が「開業後2期すぎるまで」となっているのに対し、制度融資(創業)では「創業した日から5年」と長くなっています。

なお、ここで気をつけなくてはならないのが、新創業融資の「開業後2期すぎるまで」の意味についてです。

この「2期」とは、年ではなく、決算期がその単位となります。

そのため例えば、6月に設立した会社が決算期を3月にしているような場合には、その会社の一期目は6月~翌年3月までとなり約9ケ月目で到来しますが、この場合にはそれでも1期が過ぎたものとしてカウントされます。

したがって、この場合には、実質1年9ケ月の間しか新創業融資を利用できないということになります。(下の画像参照)

これに対して個人事業の場合には、決算月は一律に12月となるため、暦に従った期間の算定となります。

このように誰もが2年分の期間を使えるわけではなく、いつ開業したかにより融資の利用可能期間が大きく左右されることに注意が必要です。

④担保・保証

担保・保証については、新創業融資制度を利用する場合には「完全な無担保・無保証」となり、法人が利用する場合にはその代表者が連帯保証人にならないことができます。

※ しかし、この特例は法人のみが利用できるものであって、個人事業者には適用されないことに気をつけてください。

これに対して、制度融資ではこのような制度はないため、法人が利用した場合にはその代表者が連帯保証人となる必要があります。

2つの創業融資の同時利用について

2つの融資の申し込みは是か?非か?

日本政策金融公庫の新創業融資と制度融資は、これを同時に利用することができます。

そのためにこれをすることにより、1つの金融機関では500万円の運転資金が上限だとしても、併用をすることにより1,000万円(500万円×2)の融資を引き出せる可能性があります。

しかし、この場合に一つ疑問が生じることがあります。

それは「必要以上に借りる必要があるのか?」ということです。

融資は借りたものですから、当然、返済をしなければなりません。なので、あまりに過大な借り入れをすれば、その返済の負担は大きなものとなりますし、特に、初めての借入をする場合には「本当に返せるのだろうか?」という不安が付きまとうこととなります。

しかし、一方で、「本当にその融資額が出るのか?」「その金額で足りるのか?」という問題も生じます。

融資は希望額を申し込めば、必ずその額を借りられるというものではありません。その方の状況によっては、減額されることや融資が出ないということもあり得ます。

また、融資の申し込み時にはいろいろな要素を考え、妥当と思う金額にしたがって計画を作るわけですが、開業をした後にはさまざまな想定外の資金がかかってくるのが普通です。

その代表的なものが「予定外の運転資金」です。

通常、開業時の計画では3ヶ月分程度の運転資金を申し込むのが一般的ですが、実際には事前に見積もっていなかった費用がかかったりするため、実際には1~2ヶ月分の資金しか残らないのが普通です。

また、はじめから事業が順調に進めばよいのですが、多くの場合ではじめの3ヶ月ほどは予定通りに売り上げが上がらないものです。つまりは「赤字状態」です。そのため、その不足分の補填は借りた融資からすることとなるわけですが、借りた融資の名目にはそのようなことは予定していないため、このような使い方をすれば、資金は前倒しでなくなっていきます。

そこで誰もが考えるのが、追加での融資ということになるわけですが、借りてから半年もたっておらず、しかもその追加借入れの内容も赤字の補填(表面的な名目は「追加運転資金の借り入れ」)ということであれば、当然、融資は出ません。

このようなことは、開業したばかりの企業では普通に良く起こることです。私の事務所にも、開業したはよいものの「2ヶ月で運転資金がなくなってしまった。」とか、「半年もたたずに返済できなくなった」という相談がよく持ち込まれますが、実質的な借入れ先がない以上どうにもなりません。

これらは事業プランに問題があったせいという点もありますが、はじめの時点での運転資金の見積もりが甘かったという理由が大です。なので、あまり大きな額を借りるのは不安という気持ちはわかりますが、もし、追加での資金が必要となった時には、どこからも借りられないということを先に考えておく必要があります。

そのような意味でも、いざというときに備えて、できるだけすぐに使える資金を確保しておくということは必要なわけで、そのような心配がある方については日本政策金融公庫と制度融資の両方を申し込んでおくことをお勧めします。

とはいえ、まったく必要がないのに過大な借り入れをする必要はありませんので、自分がそのような申込をするべきか否かは次のメリットとデメリットを考えて行ってください。

2つの創業融資を申し込むメリット・デメリット

<メリット>

・ ほぼ1度の手続きで2倍の額の運転資金の申し込みができる。

・ 複数の金融機関に対して実績を作ることができる。

※次回以降の借入がやりやすくなる。

・ 赤字となって資金が亡くなった場合でも、余剰分の融資でやりくりすることができる。

・ 他にない安い金利で借入れすることができる。

<デメリット>

・ 返済額の負担が大きくなる。

・ それぞれの金融機関に向けた申し込みや計画の作成が必要となる。

・ 無駄な使い方をしてしまいやすい。

満額融資を獲得!引地先生の経験とノウハウが詰まったオリジナルレポートを無料でプレゼント!

みんコレ!フランチャイズに会員登録をしてくれた方限定で、引地先生の経験とノウハウが詰まったオリジナルレポート

「初めてでも満額融資を獲得する。創業融資の疑問50の回答 」

を無料でプレゼント!ご希望の方は会員登録後に、こちらよりアカウント名を入力してダウンロードへ進んでください。

(会員登録はこちら)

引地先生の記事一覧

【フランチャイズの正しい知識と満額融資の獲得のポイント】

・第二回 フランチャイズの比較・選定から開業までの流れ(スケジュール表プレゼント)

・第三回 よくあるトラブル特集 フランチャイズ加盟の落とし穴

・第四回 本部は助けてくれない!自分で資金を獲得するフランチャイズ融資の基本

・第五回 希望額の2倍の資金を獲得するための創業融資 徹底解説 その1

引地 修一(ヒキチシュウイチ)

事務所名 Ichigo (一期) 行政書士事務所

所 在 地 東京都新宿区西新宿7-17-14 エイコービル104

連 絡 先 03-6240-9671 ichigo.shikin@gmail.com

【 主な業務内容 】

創業融資支援、会社設立手続、事業計画作成、銀行対策全般、融資格付け改善、経営改善計画作成、リスケジュール支援、少人数私募債発行サポート 他

【 保有資格 】

行政書士、宅地建物取引主任、事業再生補、事業再生アドバイザー

【 主な経歴 】

・2005年5月 Ichigo (一期) 行政書士事務所開業

・2008年 創業者支援団体ドリームゲートにて、「資金調達部門」最優秀アドバイザーを受賞

・2010~2011年 経済産業省所轄「ものづくり製品開発等支援補助金」検査を担当

・2011年10月 「品川区武蔵小山創業支援センター」公認アドバイザーに登録

・2018年8月 「確実に公的創業融資を引き出す本」が6刷目を達成

【 主な出版、講演関連 】

(出 版)

「確実に公的創業融資を引き出す本」(TAC出版)を出版

「次の決算に間に合う。銀行格付けアップ術」(TAC出版)を刊行

「飲食開業のための公的融資獲得完全マニュアル」TAC出版より刊行

(講 演)

新宿区商工会議所、足立区区役所、葛飾区役所、エプソン販売㈱、ドリームゲート、フジサンケイビジネスアイ、品川区武蔵小山創業センター他企業で各種セミナーを開催。

なお、当事務所ではフランチャイズ全般に関する相談および融資について無料での相談を行っていますので、お気軽にご利用ください。

フランチャイズ無料相談 03-6240-9671(月~金 10:00~18:00)

専門家がこっそり教える。起業・経営で失敗しないための金言

presented by みんコレ!起業・独立・開業なび